Аббревиатура WTI расшифровывается как West Texas Intermediate (Texas Light Sweet), также известна, как Light Sweet Crude Oil («легкая сладкая») – американский легкий маркерный сорт нефти, добываемый в Техасе. Данная марка является одной из 3-х наиболее известных в мире (эталонных), наряду с Brent и Dubai Crude. WTI считается высококачественной нефтью, которая легко поддается переработке. Нефть поступает в основном из Техаса. Затем она проходит по трубопроводам, где очищается на Среднем Западе и в Мексиканском заливе.

На основе котировок WTI рассчитываются цены на другие виды нефти в США и Западном полушарии. Основным пунктом поставки для физического обмена и расчета цен на нефть WTI является Кушинг, штат Оклахома. Кушинг известен как «трубопроводный перекресток мира».

Курс нефти WTI

Живой график нефти WTI (USOIL) онлайн:

Курс нефти WTI по отношению к доллару:

Прогноз нефти WTI

Прогноз цены на нефть WTI обновляется автоматически и рассчитан на 4 таймфрейма. Основан на индикаторах тех. анализа:

Фьючерсы на WTI

Фьючерсы на сырую нефть на Нью-Йоркской товарной бирже (NYMEX) – самые активно торгуемые фьючерсные контракты на физические товары в мире. Благодаря отличной ликвидности и прозрачности цен контракт используют в качестве международного ориентира ценообразования.

Размер гарантийного обеспечения обычно равен 2%-12% от полной стоимости. Например, биржа CME для фьючерсов на нефть WTI требует примерно от 6% до 8% стоимости контракта.

- NYMEX WTI (CL) – поставочный фьючерс, самый ликвидный в мире эталон сырой нефти, обеспечивающий доступ к мировым ценам. Ежедневно торгуется более 1 миллиона контрактов. Размер контракта: 1000 баррелей. Часы торговли: воскресенье – пятница, 17:00 – 16:00 (CT), с перерывом на час с 16:00. Размер тика: 0.01 за баррель = $10.

- Для розничных инвесторов с меньшим капиталом CME предлагает «e-mini»-версию своего фьючерсного контракта на WTI, тикер QM. Размер контракта – 500 баррелей (половина от обычного), маржинальные требования – от $1500 до $2000. Тип фьючерса – беспоставочный. Размер тика: 0,025 за баррель = $12,50.

- Расчетный фьючерсный контракт на нефть ICE West Texas Intermediate (WTI), код контракта: Т – предлагает участникам возможность торговать одним из самых ликвидных нефтяных сырьевых товаров в мире на электронной торговой площадке. Расчет проводится по предпоследней расчетной цене фьючерсов на нефть WTI, опубликованной на NYMEX за месяц добычи. Часы торговли: 01:00 – 23:00 (pre-open 00:45), UTC/GMT +1. Размер контракта: 1000 баррелей. Размер тика: $0,01 за баррель.

- На Московской бирже фьючерсы на нефть WTI торгуются в долларах США за 1 баррель. Код контракта: CL+месяц+год. Размер тика: $0,01. Размер контракта: – 10 баррелей. Датой последней сделки по контракту будет дата окончательного расчета по соответствующим фьючерсам на NYMEX.

На рынке нефтяных фьючерсов выделяются две основные группы игроков. Первая, хеджеры, занимается разведкой, бурением, переработкой, транспортировкой или продажей сырой нефти или нефтепродуктов. Это крупные производители нефти и газа, независимые нефтепереработчики или розничные топливные сети, которые используют фьючерсы, чтобы защитить себя от скачков цен или забронировать поставку.

Другая группа – спекулянты, трейдеры: банки, хедж-фонды и частные инвесторы. Они торгуют сырьевыми товарами, чтобы заработать себе на жизнь, покупая (открывая длинную позицию) или продавая (открывая короткую позицию) в зависимости от ценовых ожиданий.

Фьючерсы на сырую нефть дают возможность торговать с большим кредитным плечом и позволяют более эффективно использовать свой капитал.

Инвесторы могут использовать фьючерсы на сырую нефть для хеджирования инвестиций, чувствительных к изменениям цен на сырую нефть.

Что влияет на цену нефти WTI

Ничто так не привлекает внимание и не влияет на мировые цены, как нефть. Сырая нефть является наиболее активно торгуемым сырьем в мире, и она давно связана с геополитикой, экономикой, погодой и другими важными предметами. Понимая драйверы роста и падения цены на сырую нефть WTI, можно выбирать наиболее прибыльную тактику торговли.

В первую очередь цены на нефть колеблются из-за движений спроса и предложения. Здесь играет роль как общий объем производства во всем мире, так и экономическое состояние основных стран-потребителей. В периоды экономического роста спрос на нефть увеличивается – растут потребности таких отраслей, как энергетика, транспорт, производство и фармацевтика. Если спрос превышает предложение, цена на нефть будет расти. В периоды спада спрос на нефть падает и приводит к снижению цен на нефть, если добыча продолжается. Чтобы понять состояние экономики, нефтяные трейдеры и инвесторы просматривают глобальные статистические данные, например, данные о ВВП и занятости в странах-производителях и импортерах.

Когда спрос на нефть падает, но добыча продолжается, избыток нефти направляется в хранилища. По мере заполнения этих резервуаров опасения по поводу излишков нефти будут влиять на рыночные цены.

Переход к альтернативным ресурсам, таким как солнечная энергия, ветер и гидроэлектроэнергия, может снизить спрос на нефть.

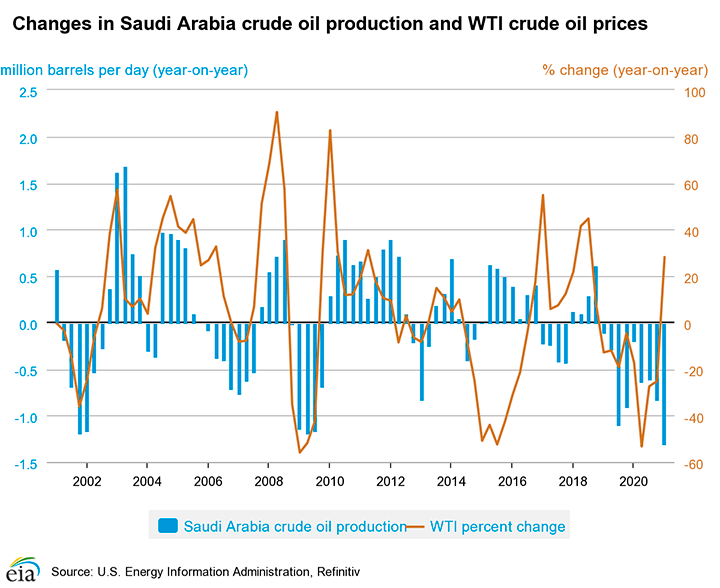

Страны, входящие в организацию стран-экспортеров нефти (ОПЕК), производят около 40% мировой нефти. Группа может влиять на цены, увеличивая или уменьшая добычу нефти. Исторически сложилось так, что цены на сырую нефть росли во время снижения планов ОПЕК по добыче.

На графике показано, как прогнозы изменений в добыче сырой нефти в Саудовской Аравии приводят к изменениям цен на сырую нефть марки WTI:

Стоимость WTI совместно с Brent практически полностью определяет глобальные цены на нефть, несмотря на то, что доля WTI в мировом объеме добычи составляет не более 1%. Сама же ее цена зависит от следующих основных факторов:

- разведанных запасов нефти и появления информации об их изменении;

- увеличения или снижения объемов добычи;

- решений ОПЕК;

- политической и экономической ситуации в регионах добычи (курс WTI на сегодня во многом зависит от обстановки в США, России, Саудовской Аравии, Ближним востоке);

- сезонности (больше всего цена растет зимой и летом, поскольку из WTI делают мазут для ТЭЦ, спрос на который растет в холодное время и бензин для авто, дорожающий в период летних отпусков).

Время начинать зарабатывать

Наверняка вы хотите стабильно получать прибыль. Брокер Alpari работает уже более 24 лет и позволяет стабильно зарабатывать на трейдинге. Здесь есть профессиональные типы счетов с выходом на международный рынок, а ежемесячный торговый оборот превышает $1 000 000 000. Низкие спреды, кредитное плечо до 1:3000, мгновенное исполнение ордеров, более 30 способов пополнить / вывести деньги.

* Кстати, теперь самые актуальные новости публикуются на Telegram-канале Люди делают деньги. Не пропускай отборный и полезный контент, которого нет на сайте!

К слову, у Альпари можно торговать на деньги инвесторов через специальные ПАММ счета или платформенную систему. Во многих трейдеров инвестируют более $150 000, а самые успешные управляют капиталом более миллиона долларов. Это лучший брокерский дом, чтобы начать зарабатывать деньги.

ETF

Доступно несколько вариантов, одним из лучших является ETF Vanguard Energy (NYSE: VDE). Этот ETF предлагает доступ к более чем 140 нефтяным акциям, хотя он в значительной степени привязан к 10 крупнейшим нефтяным акциям, которые составляют почти 65% от общей стоимости его активов.

United States Oil Fund, LP (USO) стремится отслеживать ежедневные процентные изменения цен на WTI. В основном, достигает этого с помощью фьючерсных контрактов.

Нефтяной ETF с кредитным плечом ProShares Ultra Bloomberg Crude Oil (UCO) отслеживает индекс Bloomberg WTI Crude Oil, но стремится удвоить его ежедневные колебания. То есть, если WTI набирает 50 пунктов за один день, UCO должен подняться на 100 пунктов. UCO использует фьючерсные контракты на биржах NYMEX и ICE..

ProShares UltraShort Bloomberg Crude Oil (SCO) предлагает размещение акций WTI с долей заемных средств. Но это обратный ETF, он стремится двигаться в противоположном направлении. Если WTI набирает 50 пунктов за один день, SCO должен опуститься на 100 пунктов. Как и UCO, он использует фьючерсные контракты для отслеживания своего индекса.

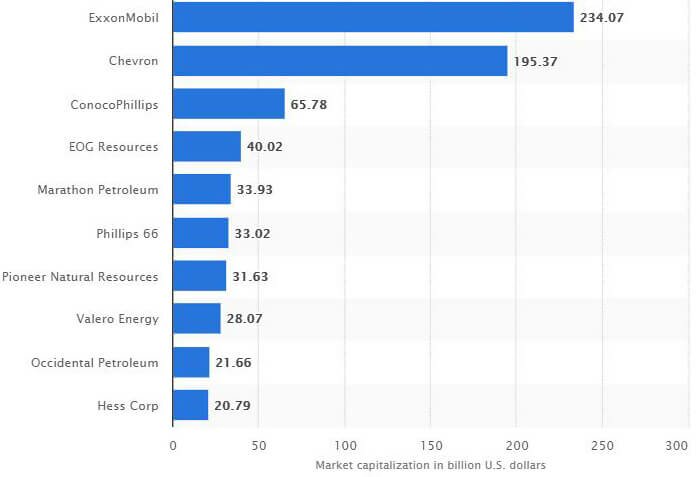

Energy Select Sector SPDR® Fund (XLE) был запущен еще в 1998 году. Он отслеживает индекс Energy Select Sector, который включает компании с большой капитализацией в США, занимающиеся нефтегазовой отраслью, а также энергетическим оборудованием. Крупнейшие холдинги XLE – Chevron Corp, ExxonMobil и ConocoPhillips, три крупнейшие нефтяные компании США.

Особенности актива

В целом цены на нефть марки WTI чувствительны к сезонам в Северном полушарии. Сырая нефть имеет тенденцию повышаться в цене с мая по сентябрь. Зимние цены на нефть обычно самые низкие в году. Помимо краткосрочного всплеска спроса, связанного с поездками в отпуск, цены на нефть WTI остаются низкими. Весной цены постепенно повышаются, поднимаясь с нижних 25% годового диапазона.

Летом обычно отмечается сильная сторона цен на нефть WTI. Бычьи настроения преобладают, поскольку цены остаются устойчивыми и торгуются на уровне верхних 25% годового диапазона или около него. Летом появляется повышенный спрос на очищенное топливо. Это явление происходит по нескольким причинам: летние месяцы – популярное время для отпуска. Заправки автомобилей, домов на колесах, лодок и самолетов увеличивают спрос. Промышленность наращивает объемы производства летом. Сельское хозяйство и логистика – это два сектора, которые увеличивают объемы операций в летние месяцы.

Пик цен на нефть WTI и годовые максимумы приходятся на начало осени.

По мере прохождения сезона цены начинают снижаться вместе с наступлением зимы.

Конечно, эти тенденции являются простыми обобщениями; фактические цены могут сильно колебаться из года в год. На цены на сырую нефть влияет широкий спектр факторов, включая геополитическую напряженность, стихийные бедствия, вооруженные конфликты и макроэкономические циклы.

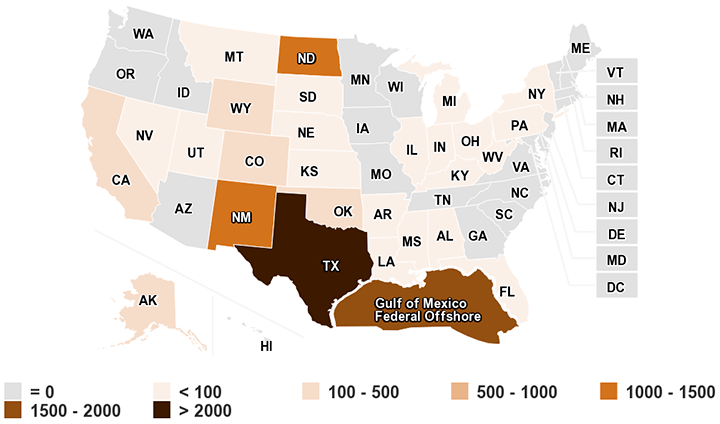

Пять крупнейших нефтедобывающих штатов и их процентные доли в общем объеме добычи сырой нефти в США:

- Техас – 43,0%,

- Северная Дакота – 10,4%,

- Нью-Мексико – 9,2%,

- Оклахома – 4,1%,

- Колорадо – 4,0%.

10 лучших компаний со штаб-квартирой в США: Chevron (NYSE:CVX), ExxonMobil (NYSE:XOM), EOG Resources, (NYSE:EOG), ConocoPhillips (NYSE:COP), Anadarko Petroleum (NYSE:APC), Occidental Petroleum (NYSE:OXY), Pioneer Natural Resources (NYSE:PXD), Devon Energy (NYSE:DVN), Marathon Oil (NYSE:MRO), Hess (NYSE:HES).

Крупнейшие по капитализации нефтяные компании США:

Нефтяные трейдеры внимательно следят за еженедельными отчетами о состоянии нефти, которые выходят по средам в 10:30 по восточному времени на сайте Управления энергетической информации США: https://www.eia.gov/petroleum/supply/weekly/.

EIA вообще регулярно публикует отчеты по всем факторам спроса и предложения, которые могут повлиять на цену нефти WTI: https://www.eia.gov/finance/markets/crudeoil/.

Американский институт нефти на еженедельной и ежемесячной основе публикует статистические отчеты: https://www.api.org/products-and-services/statistics.

Комиссия по торговле товарными фьючерсами (CFTC) публикует отчеты об обязательствах трейдеров (COT), чтобы помочь участникам понять динамику рынка. К примеру, отчеты COT предоставляют разбивку открытого интереса каждый вторник для фьючерсов и опционов: https://www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm.

Области применения

Основной источник спроса на сырую нефть – топливо. Бензин, мазут, дизельное топливо производятся напрямую из нефти. Но есть и другие способы её применения.

Например, пластик. Он используется практически во всем, что можно найти в магазинах. Если товар не содержит пластика, то, вероятно, он хранится или упаковывается в полимер на нефтяной основе. Пластик также используется в производстве корпусов компьютеров, обуви, автомобильных бамперов, детских игрушек и тысяч других предметов повседневного обихода.

Нефть используется, чтобы сделать одежду негорючей и яркой. Его используют при производстве вискозы, нейлона, полиэстера и даже искусственного меха.

Полезные статьи:

- Курс Brent Crude Oil (UKOIL) – Фьючерсы и прогноз

- Фьючерсы на Кофе, прогноз и курс, где можно торговать кофе на бирже

- Прогноз и цена фьючерсов на сахар, как зарабатывать на сахарном рынке

- Фьючерсы на Какао (Cocoa) – Котировки и Пример торгов

- Цена Палладия (унция, грамм) в рублях и долларах онлайн, Пример покупки

По сообщениям Conoco Phillips, диванные подушки часто заполняются прочным и легким пенополиуретаном. Ковровые покрытия и линолеум тоже содержат нефть.

Пенопластовая изоляция производится из нефти. Покрытие, обеспечивающее термостойкость сковород и кастрюль (PTFE), создается с использованием нефти.

Неочищенная нефть также важна для производства автомобильных шлангов, проводки и многих жидкостей (антифриза, тормозной жидкости, трансмиссионной жидкости, моторного масла и консистентной смазки).

Заключение

В мировом масштабе сырая нефть – важнейший источник топлива и энергии. Исторически на ее долю приходилось более трети мирового энергетического потребления.

Нефтяная промышленность – отрасль с миллиардным оборотом. Нефть особенно важна для предприятий, которые сильно зависят от топлива, например для авиакомпаний, производителей пластика и сельскохозяйственных предприятий. Важность этого товара создает обширный финансовый рынок для торговли нефтью.

Акции энергетических компаний часто следуют за ценой на нефть WTI, так как напрямую зависят от спроса. Нефть WTI предлагает диверсификацию, которая может оказаться полезной при масштабных движениях фондового рынка. Для тех, кто рассматривает более активный, прибыльный и потенциально более рискованный подход, фьючерсы могут предоставить возможности более высоких доходов при меньшем собственном капитале.