Существуют разные методы анализа финансовых рынков, среди которых, технический ориентируется на статистическое движение цен и отслеживание текущих рыночных котировок.

Основы технического анализа

Технический анализ рынка — это метод прогнозирования будущего поведения ценных бумаг с использованием прошлых данных. Такие данные могут охватывать широкий диапазон переменных (от цен до объёмов), генерируемых в конкретной области рынка.

Технический анализ может быть применим для анализа цен целого ряда биржевых активов. Полученные данные затем используются для прогнозирования будущего изменения котировок.

В чём отличие технического анализа от фундаментального? В то время как фундаментальный анализ сосредоточен на анализе макроэкономических показателей, технический анализ фокусируется прежде всего на анализе графика цен.

В последние годы технический анализ завоевал популярность не только из-за своей относительной простоты, но и благодаря универсальному подходу. Это означает, что он может применяться ко всем сегментам рынка и к разным временным интервалам.

Кроме того, технический анализ — это метод анализа рынка, который не требует глубокого знания финансов. Чтобы понять, на чём основан технический анализ, необходимо рассмотреть три базовых принципа технического анализа.

Три золотых правила технического анализа

- Рынок учитывает всё;

- Цены движутся в тренде;

- Рынки цикличны.

Рынок учитывает всё

Технические аналитики не сосредотачиваются на макроэкономических и политических событиях, поскольку считают, что любые события, происходящие во всём мире, и так автоматически будут учитываться в цене.

Конечно, такие стихийно возникшие события, как природное бедствие или геополитическая напряжённость, могут повлиять на определённый рынок, но для технических аналитиков сами первопричины неинтересны как таковые. Важность имеет только то, как они отображаются в графике.

Цены движутся в тренде

Главный постулат технического анализа утверждает, что при отсутствии весомого раздражителя, цена с большой долей вероятности существ будет двигаться по течению тренда.

Другими словами, технические аналитики считают, что цены всегда следуют тенденциям и для успешной торговли, трейдеры должны торговать в направлении тренда.

Рынки цикличны

Один из самых популярных методов технического анализа основан на представлении о том, что история всегда повторяется.

Проще говоря, рынок цикличен, а потому сделав грамотный анализ прошлых ценовых колебаний, технический аналитик может прогнозировать будущие движения рынка.

Основные методы технического анализа

Условно методы технического анализа можно поделить на следующие:

- Графический (классический) анализ. Для определения ценовых колебаний используется стандартный живой график цен.

- Индикаторный (математический, алгоритмический) анализ. Изменение цен прогнозируется с помощью многочисленных технических индикаторов, действующих на основе различных математических функций.

- Анализ объёмов. Движение цен на рынке определяется на основе изучения объёмов сделок, привязанных к конкретному периоду.

- Свечной анализ. Прогнозирование ценовых колебаний выполняется исходя из движения японских свечей на графике.

Классический (графический метод технического анализа)

Данный метод анализа основан исключительно на представлении цены активов, которые складываются в паттерны (о них будет позже). В классическом варианте использование индикаторов не предусмотрено, однако, большинство трейдеров всё же прибегают к ним, чтобы подстраховаться и более точно предсказать момент разворота тренда.

Графический анализ базируется на одном из постулатов технического анализа, который гласит, что история повторяется.

Конечно же, ценовые паттерны никогда не повторяют друг друга в точности, но тот факт, что каждая модель имеет определённые правила формирования, не подлежит никакому сомнению. А это даёт возможность использовать их для получения торгового сигнала.

К преимуществам классического анализа можно отнести:

- простые и чёткие условия формирования моделей;

- одинаково высокая эффективность на разных временных интервалах;

- независимость от противоречивых показаний индикаторов (позволяет увидеть торговый сигнал там, где индикаторы создают только «шум»).

Недостатки также присутствуют. В частности, это:

- субъективность (хотя в целом паттерны формируются по универсальным правилам, трейдеры из-за своей субъективной оценки ситуации, могут совершенно по-разному трактовать увиденное не графике);

- низкая частота появления сигналов (формирование паттернов может занять достаточно большое количество времени).

Алгоритмические (математические) методы технического анализа

Так называются методы технического анализа, предполагающие использование различных технических индикаторов. Что они собой представляют? Это определённые алгоритмы, разработанные трейдерами на основе тех или иных математических формул. Точкой отсчёта в них чаще всего служит усреднённый показатель рыночной цены актива за отдельный период времени.

Преимущества использования технических индикаторов:

- динамика торговли (индикаторы — это гораздо более быстрый способ, чем паттерны и фундаментальный анализ);

- индикаторы предоставляют много полезной информации (главное для трейдера — правильно её интерпретировать);

- индикаторы обеспечивают ранний сигнал;

- более точное определение точек входа и выхода.

Этот метод анализа очень популярен у современных трейдеров. Он позволяет сразу наглядно увидеть различные вероятности движения рынка, вместо того, чтобы самостоятельно высчитывать их с помощью паттернов.

Объёмы

В техническом анализе объёмом называется количество рыночных активов, которые торгуются на фондовой бирже в течение определённого периода времени. Объёмы очень важны, поскольку, по словам рыночных аналитиков, изменения в объёме всегда предшествуют изменениям в цене.

Как показывает история, периодам повышения цен на биржевой актив, часто предшествует увеличение его объёма. Если же говорить об актуальности сигналов, то торговые сигналы в периоды большого объёма являются более достоверными, чем в периоды незначительного объёма.

Проще говоря, объём измеряет интенсивность ценового тренда. Чем выше объем, тем меньше вероятность изменения тенденции. Объёмы могут быть полезен для определения как бычьих, так и медвежьих тенденций.

К примеру, если объем снижается в восходящем тренде, это может означать, что восходящий тренд подходит к концу, и вскоре может произойти разворот.

Предвестником роста, наоборот, может быть резкое увеличение объёмов на фоне затянувшегося нисходящего тренда.

Свечной анализ

Свечной график цен возник в Японии ещё несколько сотен лет назад. Торговцы того времени впервые отследили взаимосвязь между ценой на рис и уровнем предложения/спроса на этот продукт. Они заметили, что эмоции торговцев сильно влияют на рынок и отобразили свои измерения в оригинальной диаграмме.

Свечи — это технический инструмент, который собирает данные за несколько временных рамок и отображает их в виде отдельных ценовых баров. Эта техника диаграмм стала очень популярной среди трейдеров, поскольку является более информативной, чем традиционные бары или простые линии, соединяющие точки с ценами закрытия.

Свечи строят образцы, которые предсказывают направление цены после завершения предыдущих.

Свечной анализ обязателен для изучения каждым трейдером. Ведь даже сами по себе свечи — это отличный способ получить мгновенную информацию о рыночной психологии, а если сочетать свечной анализ с другими формами технического анализа, можно максимально улучшить свою производительность.

Индикаторы в техническом анализе

Индикаторы представляют собой статистический подход к техническому анализу, а не субъективный подход. Рассматривая денежный поток, тенденции, волатильность и динамику, они помогают трейдерам подтвердить качество диаграмм или сформировать собственные сигналы покупки или продажи.

Существует два основных типа индикаторов:

- Ведущие индикаторы. Ведущие индикаторы предшествуют движению цен и пытаются предсказать будущее. Эти индикаторы наиболее полезны в периоды бокового движения цен, поскольку они могут помочь выявить прорывы и зарождение новых трендов.

- Индикаторы отставания. Индикаторы отставания отслеживают движение цен и действуют как инструмент подтверждения. Эти индикаторы наиболее полезны во время трендовых периодов, когда их можно использовать для подтверждения того, что тренд все ещё находится в размещении или если он ослабляется и предшествует развороту.

В зависимости от того, как они построены, индикаторы можно разделить на три категории:

Осцилляторы. Осцилляторы являются наиболее распространённым типом технического индикатора, который действует в пределах конкретного ценового диапазона. Например, классический осциллятор выполнен в виде конверта с минимальным и максимальным значением.

Движение цены ближе к минимальному значению говорит о перепроданности актива, а приближение к верхней позиции указывает на его перекупленность. Присутствие цены в той или иной зоне свидетельствует о силе тренда и указывает на момент его разворота. Кроме того, осцилляторы помогают определять силу или слабость трендов.

Трендовые индикаторы. Технические индикаторы этой категории созданы для наблюдения за тенденциями на ценовом графике. Они эффективно указывают на такие вещи, как:

- направление тренда;

- момент зарождения тренда (чтобы войти в рынок на максимально сильной позиции);

- момент угасания (чтобы вовремя закрыть сделку).

Цены на многих рынках часто демонстрируют высокую волатильность, но трендовые индикаторы сглаживают ценовую активность и позволяют выявить доминирующую тенденцию рынка.

Канальные индикаторы. Индикаторы, основанные на каналах, также приносят очень много пользы трейдерам. Правила торговли по ним очень просты. После того как трейдер определит с помощью индикатора оптимальный ценовой канал, ему остаётся только ждать пробоя цены с той или другой стороны и открывать сделку в противоположном направлении.

Индикаторы могут быть чрезвычайно полезными для определения динамики трендов, волатильности и других аспектов рыночной торговли. Однако, важно помнить, что показатели индикаторов лучше всего сочетать с другими формами технического анализа, чтобы максимизировать шансы на успех.

Фигуры технического анализа

Модели диаграмм указывают на общую картину и помогают идентифицировать торговые сигналы или признаки будущих ценовых движений. Работа с моделями диаграмм является неотъемлемой частью технического анализа.

Успешные трейдеры чаще всего объединяют эти методы с использованием технических индикаторов и другими формами технического анализа, чтобы получить максимально точные сигналы.

Самые распространённые фигуры технического анализа:

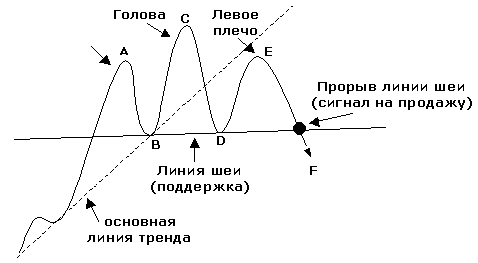

Модель «Голова и плечи»

Паттерн «Голова и плечи» — это, прежде всего, картина разворота. Этот узор формируется на основе 3 пиков, из которых средняя вершина находится выше, чем две соседних.

В классическом варианте голова и плечи формируются после бычьего тренда и указывают на разворот цены и зарождение нового нисходящего тренда. Может использоваться и в перевёрнутом виде для поиска зарождающегося восходящего тренда.

Эта модель является классической и описана почти во всех книгах, посвящённых биржевой торговле. Поэтому начинающие трейдеры, как правило, пытаются найти шаблон Head And Shoulders на своих торговых графиках.

Проще говоря, если на графике образовался этот шаблон, то после его окончательного формирования основной тренд, как правило, частично или полностью отменяется.

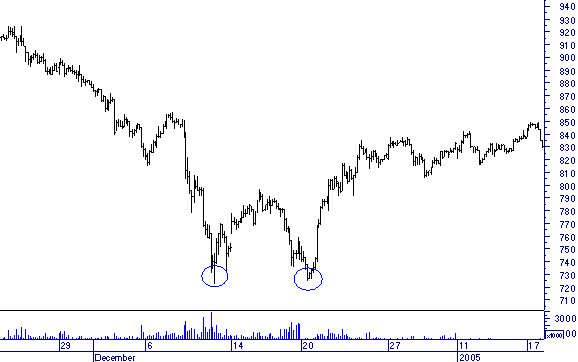

Двойное дно/двойной пик

Двойной пик или двойное дно — легко распознаваемый шаблон, который считается одной из самых надёжных графических моделей. Это делает его фаворитом для многих трейдеров, опирающихся на технический анализ.

Образец формируется после устойчивого тренда, когда цена достигает дважды одного и того же уровня без пробоя ценовой планки. Шаблон сигнализирует о начале разворота тренда на среднесрочный или долгосрочный период.

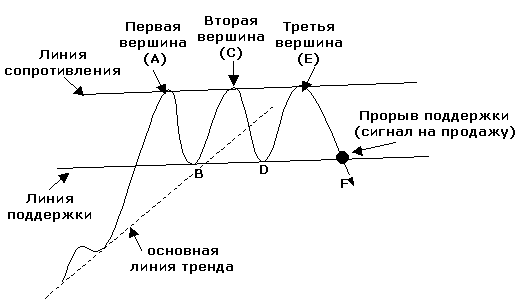

Тройной пик/тройное дно

Triple Tops и Triple Bottoms — это паттерны разворота, которые не так распространены, как первые два. Действуют аналогичным образом и могут стать мощным торговым сигналом, указывающим на разворот тренда.

Шаблон формируется, когда цена достигает одного и того же уровня, но так и не пробивает ценовую линию.

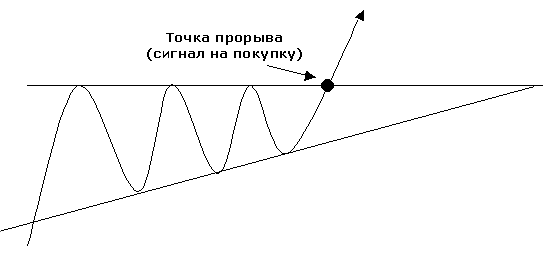

Треугольники

Треугольники являются одной из самых популярных фигур, используемых в техническом анализе, поскольку они встречаются гораздо чаще по сравнению с другими образцами.

Три наиболее распространённых типа треугольников — симметричные, восходящие и нисходящие треугольники. Эти диаграммы наиболее эффективны на недельных и месячных таймфреймах.

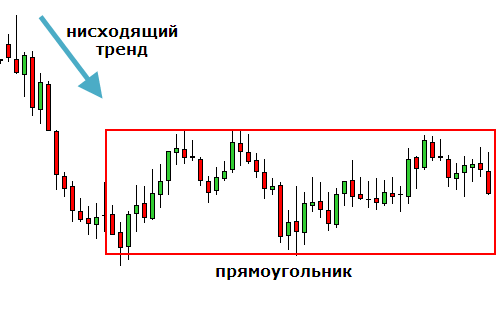

Прямоугольник

Прямоугольник — одна из самых известных и простых фигур технического анализа, которая является индикатором продолжения тренда. Благодаря правильному распознаванию прямоугольника, трейдер может успешно выйти на рынок.

Прямоугольник любим начинающими трейдерами за простоту определения и очевидность признаков продолжения тренда. Чаще всего этот шаблон используется для определения точки выхода цен из периода бокового движения.

Полезные статьи:

- Прайс Экшн Нила Фуллера – Стратегия и принципы торговли, Управление капиталом

- Как применять Фракталы на Форекс – Стратегии и Примеры

- Как торговать по уровням Поддержки и Сопротивления (примеры)

- Индикатор RSI (настройки) – Как выгодно применять в торговле

- Как использовать индикатор MACD на 100% – Настройки, Сигналы и Стратегии

Подытожим: модели диаграмм являются важной частью технического анализа. Они опираются на известный постулат о цикличности рынков и полностью подтверждают его.

Многие трейдеры, особенно профессиональные вообще опираются исключительно на них для определения потенциальных сделок. Совмещая же паттерны с другими формами технического анализа, можно сделать свою работу ещё более эффективной, поэтому от работы с индикаторами также лучше не отказываться.

Циклический анализ

Это форма анализа, которая использует различные сезонные факторы в качестве основы для определения тенденций и движения цен. Циклы же — это повторяющийся интервал времени, в течение которого выполняются различные регулярно повторяющиеся события.

Большинство этапов технического анализа в определённой степени зависят от времени.  Циклический анализ показывает, что временные циклы являются определяющим фактором на рынках быков и медведей.

Циклический анализ показывает, что временные циклы являются определяющим фактором на рынках быков и медведей.

Три основных свойства цикла — это:

- Амплитуда – измеряет высоту волны;

- Период – время между двумя спадами;

- Фаза – является мерой временного местоположения волнового спада.

Фазирование позволяет циклическому аналитику исследовать взаимосвязи между различными длинами цикла. Фаза также используется для определения даты последнего минимума цикла.

Как только амплитуда, период и фаза цикла известны, цикл теоретически может быть использован для прогноза на будущее. То есть, предполагая, что цикл остаётся постоянным, его можно использовать для оценки будущих пиков и спадов.

Это является основой циклического подхода в его простейшей форме.

Основные принципы циклического анализа

Существует шесть важнейших принципов циклов:

- Суммирование;

- Гармоничность;

- Синхронность;

- Пропорциональность;

- Вариативность;

- Номинантность.

Принцип суммирования имеет в виду, что все движения цены — это простая сумма всех активных циклов. Теория циклов утверждает, что ценовые модели (паттерны) формируются взаимодействием двух или более разных циклов. Принцип суммирования даёт точное представление о циклическом прогнозировании.

Принципы гармоничности и синхронности указывают на то, что соседние волны обычно связаны.

То есть гармоничность указывает на пропорциональность периодов, а синхронность — на повторяемость возникновения минимумов и максимумов.

Принцип пропорциональности описывает взаимосвязь между периодом цикла и амплитудой. Циклы с большей длиной должны иметь пропорционально более широкие амплитуды.

Принцип вариативности — это признание того факта, что все остальные циклические принципы, о которых уже упоминалось — суммирование, гармоничность, синхронность и пропорциональность — это трендовые направляющие, а не хаотично скачущие «зайцы».

Принцип номинантности основан на предположении, что, несмотря на различия, существующие на разных рынках и допускающие некоторые вариации в реализации циклических принципов, есть общий номинальный набор гармонически связанных циклов, которые затрагивают все рынки.

Такая номинальная модель длины цикла может использоваться в качестве отправной точки при анализе любого рынка.

Основные мифы и заблуждения о техническом анализе

Значительная часть трейдеров, особенно «старой школы» осуждает технический анализ как поверхностное исследование диаграмм и шаблонов без изучения глубинных основ рынка. Это рождает некоторые неправильные представления о техническом анализе.

Часто они подкрепляются неудачами трейдеров, которые неправильно или неумело использовали технические индикаторы и понесли потери. Так выглядит список основных мифов о техническом анализе.

- Технический анализ годен только для краткосрочной торговли. Этот распространённый миф на самом деле не имеет никакого подтверждения. Ведь факт остаётся фактом — что технический анализ существовал и практиковался ещё до того, как были изобретены компьютеры и цифровые диаграммы. Аналитики прошлых десятилетий чертили графики вручную, используя для расчётов специальные математические формулы, и успешно применяли их в торговле. Сегодня изменилось только то, что эту работу делают компьютеры, сразу выдавая наглядный результат в режиме реального времени.

- Только новички используют технический анализ. Ещё одно серьёзное заблуждение. Технический анализ — универсальный инструмент, который используют как отдельные трейдеры, так и крупные хедж-фонды и инвестиционные банки. Более того, глобальные инвестиционные фонды формируют специальные команды аналитиков, которые используют исключительно технический анализ для разработки высокоэффективных торговых стратегий.

- Технический анализ не отличается высокой результативностью. Абсолютная ерунда. Достаточно взглянуть на печатные труды самых успешных трейдеров рынка, у которых есть многолетний опыт в торговле, чтобы развенчать этот миф. В своих книгах и интервью они часто упоминают те или иные технические индикаторы, которые помогают или помогали им в торговле. Например, в книге «Мастера рынка: интервью с топ-трейдерами» Джека Д. Швагера можно отыскать ссылки на десятки трейдеров, получающих прибыль исключительно от технических индикаторов.

- Технические индикаторы одинаково хорошо применимы на всех рынках. Тоже распространённое заблуждение. Некоторые классы активов имеют особые требования. Акции, фьючерсы, опционы, товары и облигации торгуются по-разному. В разных случаях могут быть эффективными шаблоны, зависящие от времени (например, такие как высокая волатильность фьючерсов и опционов) либо более длительные циклические модели (как, например, в сырьевых товарах). Использовать одни и те же индикаторы для торговли разными классами активов будет ошибкой.

- Технический анализ обеспечивает очень высокую точность прогноза цен. Этот миф, наоборот, распространён среди начинающих трейдеров и утверждает о том, что использование тех или иных комбинаций индикаторов с «секретными» настройками, даст на 100% точный прогноз. Однако нужно понимать, что технический анализ может дать лишь примерный диапазон движения цены, а не точное число.

Резюме

Технический анализ основан на постулате, который гласит, что рынок вмещает всё. То есть, ключевым его принципом является предположение, что вся информация уже отражена в цене актива, а значит, и анализ этой цены — единственное, что имеет реальное значение.

Опираясь на эти предположения, трейдеры изучают ценовые модели и статистику, пытаясь оценить общие настроения рынка и определить направления цены.

Технический анализ — одна из старейших торговых концепций, которая сегодня становится всё более совершенной благодаря использованию быстрых и производительных компьютеров.

Многие современные торговые системы крупных финансовых фондов и коммерческих фирм основаны именно на техническом анализе. Поэтому как профессионалы, так и новички могут использовать его в качестве отправной точки в своей торговле.