Если человек когда-нибудь хоть немного интересовался торговлей на финансовых рынках, то он наверняка слышал 3 магических буквы – IPO.

Что такое IPO простыми словами

IPO (от англ. Initial Public Offering) простыми словами – это первичное размещение акций на бирже, процесс, который предусматривает свободную продажу части ценных бумаг корпорации всем желающим.

IPO (Ай-Пи-О) – это когда акции впервые попадают на биржу и инвесторы покупают акции не у других акционеров, а у самой компании. Далее инвесторы будут покупать акции у друг друга, это называется вторичный рынок.

Как правило, IPO или публичное размещение акций, представляет собой очень важную веху в жизни компании.

Фактически – это её признание на уровне серьезных инвестиционных проектов. Соответственно, руководство эмитента подходит к этому шагу ответственно, подогревая интерес инвесторов к своему детищу.

Проводятся разнообразные пиар-акции и сдвигаются сроки выхода новых долгожданных продуктов, так чтобы привлечь еще большее внимание всех окружающих.

Чтобы более наглядно понять что такое IPO, посмотрите короткое и увлекательное видео:

Что такое Народное IPO

Значение термина «народное IPO» несколько отличается от обычного IPO. Главным образом отличия заключаются в том, что целевой категорией инвесторов в данном случае являются физические лица, то есть простые люди, часто – сотрудники компании, и главное, не иностранные инвесторы.

В данном случае компания берет на себя и определенную социальную ответственность за своих инвесторов, что неоднократно упоминается в рекламных акциях размещения. Грубо говоря, компания открыто заявляет: несите ваши деньги в наши акции, мы сделаем все, чтобы вы их не потеряли.

В данном случае компания берет на себя и определенную социальную ответственность за своих инвесторов, что неоднократно упоминается в рекламных акциях размещения. Грубо говоря, компания открыто заявляет: несите ваши деньги в наши акции, мы сделаем все, чтобы вы их не потеряли.

По факту эти обещания юридически ничем не подкреплены и, как правило, не исполняются в каком-либо значимом объеме. В качестве примера можно привести привлечение «народных» акционеров к покупке бумаг банка ВТБ.

В 2007 году широкому кругу работников банка, бюджетных учреждений и служащим была предложена возможность купить акции ВТБ. Разумеется, сделать это мог любой желающий, но основной упор делался на обычных людей, имеющих какие-никакие сбережения. Продажа акций состоялась по цене 13,5 копеек за 1 акцию, и инвесторы получили в распоряжение обещанные акции, которые тут же устремились вниз. В 2009 году цена стабилизировалась на уровне в 2 копейки. Таким образом, «народные» инвесторы потеряли более 70% своего капитала. Неоднократно владельцы бумаг обращались к руководству банка с требованием провести байбэк и выкупить убыточные активы обратно. Однако топ-менеджеры ВТБ не спешили расставаться с деньгами вкладчиков. Только спустя 5 лет, в 2012 году после требования премьер-министра Владимира Путина, банк инициировал процедуру выкупа. К концу года было зарегистрировано 75 тысяч заявок, на сумму более 11 млрд рублей.

Существуют более благоприятные исходы «народного» размещения. Взять к примеру публичное размещение компании Tesla на NASDAQ.

Инвесторы могли приобрести акции инновационного гиганта по цене $17 за акцию в 2010 году. Спустя семь лет, в 2017 году акции стоили уже больше $350. Согласитесь, такой прирост (в 20 раз) может удовлетворить потребности самого жадного вкладчика. А сегодня стоимость одной акций Теслы – .

Флаг имеет значение

Стоит заметить, что отечественные компании в первую очередь стремятся разместить свои бумаги не на российских биржах, а на зарубежных, чтобы получить средства в долларах или евро, а не рублях. В целом, история иностранных рынков, в частности американского и европейского, может похвастаться большим числом успешных размещений IPO.

Можно, кончено, сетовать на долгую историю этих финансовых площадок. Но нельзя отрицать факт того, что развивающиеся страны представляют собой достаточно сложный рынок, полный экономических и политических рисков. Поэтому важно следить за тем, где именно ведет бизнес та или иная компания, участвующая в IPO.

Традиционно, наиболее благоприятными для ведения устойчивого бизнеса являются западне страны: США и ЕС. Или же транснациональные компании, которые охватывают весь мир, но имеют штаб-квартиры в странах-лидерах.

Как происходит первичное размещение акций на бирже

Разберем подробнее этапы подготовки к размещению.

Сама компания редко предлагает свои ценные бумаги напрямую, ведь большинство частных инвесторов пользуются услугами брокеров, которые имеют специальные лицензии для работы на фондовой бирже. Если нырнуть еще глубже в кухню финансовых операций, то стоит выделить специальные банки – андеррайтеры, которые выступают посредниками и в первую очередь выкупают акции у эмитента, а уже потом предоставляют их брокерам.

Сама компания редко предлагает свои ценные бумаги напрямую, ведь большинство частных инвесторов пользуются услугами брокеров, которые имеют специальные лицензии для работы на фондовой бирже. Если нырнуть еще глубже в кухню финансовых операций, то стоит выделить специальные банки – андеррайтеры, которые выступают посредниками и в первую очередь выкупают акции у эмитента, а уже потом предоставляют их брокерам.

Сам термин «андеррайтинг» (от англ. underwriting – подписчик) употребляется в финансовом мире в нескольких понятиях.

* Кстати, теперь самые актуальные новости публикуются на Telegram-канале Люди делают деньги. Не пропускай отборный и полезный контент, которого нет на сайте!

- В страховании Андеррайтинг означает оценку возможных убытков страховой компании, а андеррайтер – это человек, который занимается управлением рисками страхового портфеля.

В торговле ценными бумагами андеррайтер – это банк, который занимается распространением акций фирмы, проходящей IPO. Обычно компания набирает сразу несколько банков – андеррайтеров, который образуют синдикат. При этом один банк назначается управляющим синдикатом и по сути выполняет координационные обязательства, непосредственно распределяя ценные бумаги между будущими инвесторами.

Вся эта структура по факту является посредниками между продавцами (в лице компании) и покупателями (в лице инвесторов). Когда все роли определены, а андеррайтеры связались с брокерами, начинается непосредственный процесс проведения сделок.

Выглядит это примерно так – менеджеры брокерских фирм отслеживают список грядущих IPO и подготавливают проспекты по каждому из эмитентов. Затем они адресно предлагают возможность поучаствовать в первичном размещении той или иной компании своим клиентам. Бывает так, что компания, планирующая IPO, через своих андеррайтеров сотрудничает только с несколькими брокерами, отбирая их, к примеру, по величине капитала.

Полезные статьи:

Если вы решили профинансировать размещение эмитента, то в первую очередь необходимо навести справки у вашего брокера – предоставляет ли он доступ к IPO именно той корпорации, которая вас заинтересовала. Если ответ будет отрицательный, то следует поискать другого брокера.

Тонкости размещения

Рассмотрим процесс IPO подробнее и попытаемся выяснить, как мы можем на нем заработать?

Для начала стоит сказать, что процесс продажи акций компании простыми словами это по сути продажа части бизнеса. Но кто захочет продавать курицу, несущую золотые яйца? Все верно, никто. В этом и кроется подвох. Как правило, собственники компании хотят продать часть своего бизнеса на пике его стоимости, чтобы заработать как можно больше. А что происходит с активом, который находится на максимуме? Он начинает падать.

Для начала стоит сказать, что процесс продажи акций компании простыми словами это по сути продажа части бизнеса. Но кто захочет продавать курицу, несущую золотые яйца? Все верно, никто. В этом и кроется подвох. Как правило, собственники компании хотят продать часть своего бизнеса на пике его стоимости, чтобы заработать как можно больше. А что происходит с активом, который находится на максимуме? Он начинает падать.

Конечно, совсем не обязательно, что такая история ждет акции всех компаний после IPO. Некоторые эмитенты предлагают настолько инновационные продукты и методы ведения бизнеса, что повышающий тренд их активов продолжается даже после первичного размещения.

Тем не менее, стоит держать в уме, что на IPO вам хотят продать акции как можно дороже и заработать на этом.

Другим позитивным нюансом можно считать насыщение эмитента свободными средствами (от продажи доли, которой являются ценные бумаги), которые он теоретически может пустить на дальнейшее развитие бизнеса, что в конечном итоге приведет к росту стоимости котировок.

Но нужно понимать, что произойдет это не сегодня и не завтра, а через несколько инвестиционных горизонтов.

Для быстрой спекулятивной торговле гораздо больше подойдут другие ликвидные инструменты, которые предлагает фондовая биржа.

Важно понимать принцип инвестиций на первичном размещении. Это нет торговля «на бидах», а полноценное вложение средств с мощным заделом на будущее, или умеренная свинговая торговля. Также необходимо определиться, какое именно движение стоит ожидать от актива. Если речь идет о резком спекулятивном росте цены на новостном фоне, то имеет смысл быть готовым вовремя закрыть позиции и выйти в деньги.

К слову сказать, IPO не всегда происходят удачно. Множество крупных компаний, таких как Apple и IBM, проходя этапы своего становления, переносили даты старта продаж по ряду причин.

Чаще всего малоизвестные компании с трудом находят покупателей на свои активы. Особенно остро этот вопрос встает при недостатке рекламы и узкой специализации бизнеса. Все это выливается в банальное отсутствие покупателей на этапе андеррайтинга и в конечном итоге сводится к переносу даты IPO.

Кроме всего прочего, на перенос вполне может повлиять плохая отчетность или судебные тяжбы эмитента. Как уже говорилось выше, первичное размещение – это такой процесс, в ходе которого компания должна выглядеть кристально чистой, чтобы привлечь внимание крупных фондов.

Где торговать акциями

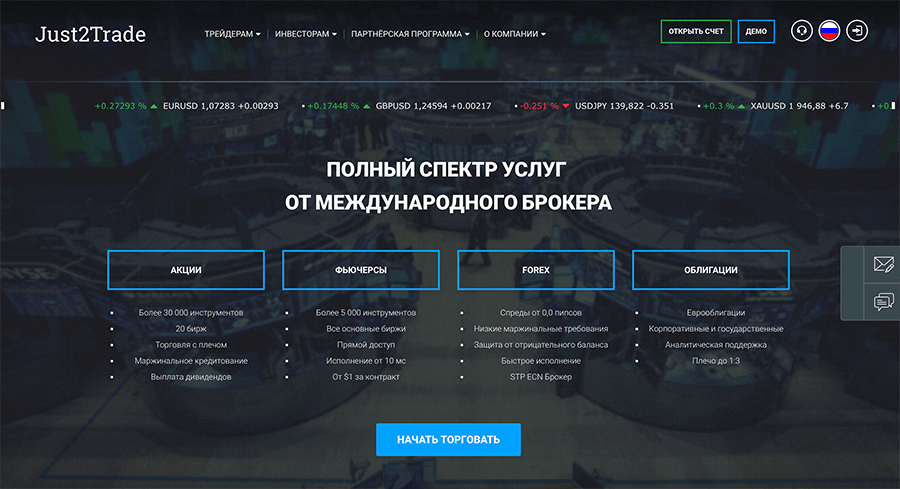

Для клиентов из России и СНГ доступен брокер Just2Trade. Вы можете купить акции через этого брокера, а продать через другого (и наоборот). В этом нет необходимости, но показывает, что брокер выводит на реальный фондовый рынок. У Just2Trade доступны более 30 000 акций (+дивиденды) со всего мира, возможность участия в IPO на NYSE и NASDAQ, ETF фонды, государственные и частные облигации, фьючерсы, хранение криптовалют и другие активы.

Минимального депозита нет, но рекомендуется иметь хотя бы 10-20 тысяч рублей, чтобы можно было купить акции нескольких разных компаний. Доступны платежи российскими картами. Выбирать акции можно здесь - и по этой ссылке вы получите -50% на брокерские комиссии.

Как заработать на IPO

Что такое IPO для рядового трейдера? Конечно же способ заработать. Существуют общие рекомендации относительно поведения инвестора на первичном размещении.

Во-первых, стоит провести глубокую аналитику финансовой отчетности эмитента. Оценить риски, в особенности – банкротства. Сверить свои результаты с оценками рейтинговых агентств (отлично подойдут Standard & Poor’s, Moody’s, Fitch Ratings). Кроме того, вы сами должны четко понимать, что ждать от этого бизнеса. Чтобы стоимость бумаг эмитента росла в будущем, это должен быть действительно перспективой и инновационный бизнес. Простыми словами, между телеграфным агентством и космическими технологиями предпочтение стоит отдавать космическим технологиям

Во-вторых, никто не запрещал пользоваться самым главным правилом трейдера – не знаешь, что делать, не делай ничего. Если нет уверенности в 100% росте после IPO, стоит немного выждать.

Варианта развития всего два – акции либо упадут, либо вырастут после размещения.

В первом случае – это отличный момент войти в рынок с хорошим дисконтом, купив акции значительно дешевле всех тех, кто приобретал их на IPO через андеррайтеров. Во втором – не стоит пытаться догнать ушедший поезд. В любом растущем тренде рано или поздно появится временная коррекция курса, когда можно будет свободно войти в позицию не на максимумах.

В качестве примера можно привести ту же Tesla, которая сформировала бычий тренд, в котором были значительные коррекции, с $25 до $17, затем c $75; до $50 и так далее. Эти движения видно на графике цены невооруженным глазом.

В качестве примера можно привести ту же Tesla, которая сформировала бычий тренд, в котором были значительные коррекции, с $25 до $17, затем c $75; до $50 и так далее. Эти движения видно на графике цены невооруженным глазом.

В-третьих, не жадничайте. Деревья не растут до небес, поэтому даже если ваша ставка оказалась удачной, не тяните слишком долго перед закрытием позиции.

Необходимо помнить, прибыль в размере 20-30% в год считается головокружительной для большинства институциональных инвесторов, и фондовая биржа предоставляет эту возможность в том числе и через IPO.

Фиксация даже части дохода в такой ситуации очень позитивно отразится на конечном результате инвестиций.

Следуя этим правилам, можно не только сберечь свой депозит от убытка, но и получить значительную прибыль, ведь главное в торговле – четко следовать выверенному плану.